2019年10月25日に、武田薬品工業が日本で開発・販売しているP-CAB(Potassium-Competitive Acid Blocker)の「ボノプラザン(vonoprazan、日本販売名:タケキャブ)」を米国・欧州・カナダで開発するバイオ企業「Phathom Pharmaceuticals」が米国の株式市場であるNASDAQに上場しました。

[Phathom Pharmaceuticalsの公式サイト]

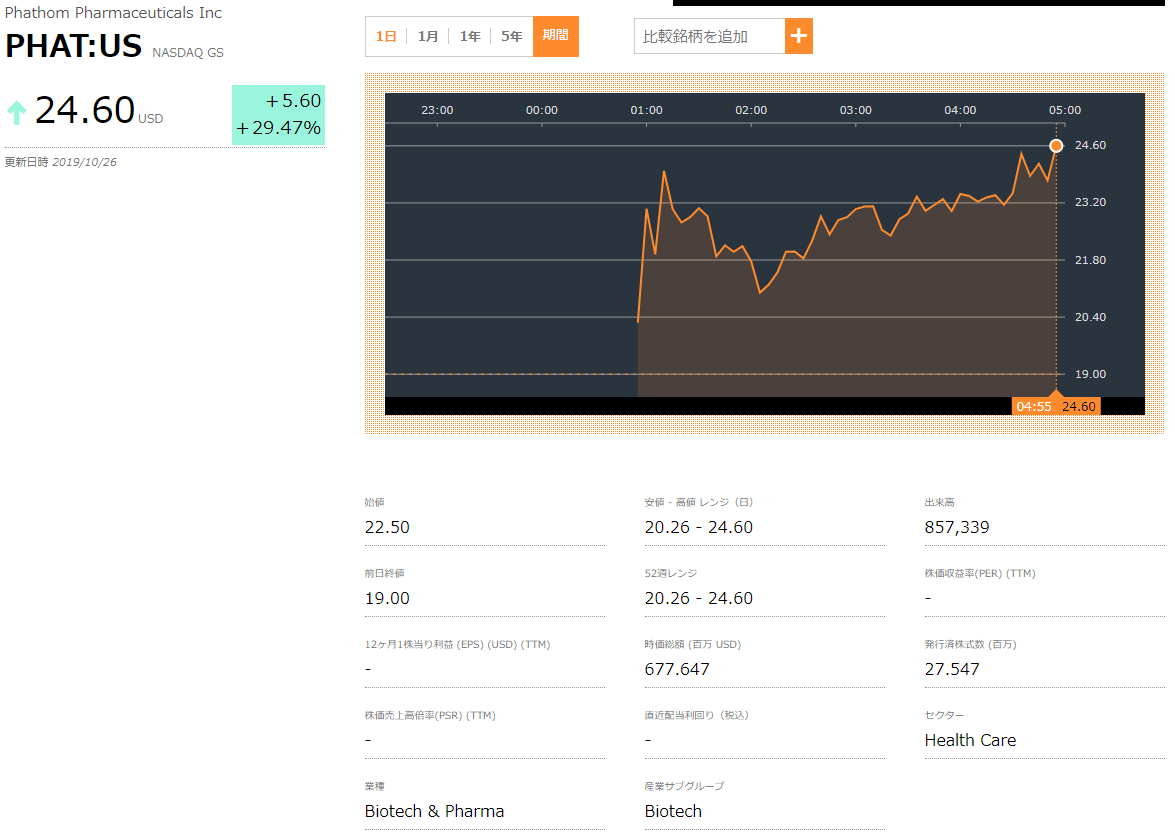

PhathomはIPOで1株19ドルで上場し、2019年10月25日の取引初日の終値で24.60ドル(+29.47%)という高値で取引を終えました。

Bloombergの上記情報によると時価総額は「677.647百万ドル」であり、1ドル108円計算で、日本円で「約732億円」となっています。

[2019/11/28 追記]

Phathomの2019年第3四半期業績報告書によると、2019年11月23日現在で、Phathomの発行済み株式数は「24,526,537」と記載されていたため、上記のBloombergの発行済み株式数と時価総額は間違っていた可能性があります。

2019年11月27日時点では、Phathomの終値は「25ドル」だったため、時価総額は「約613.163百万ドル」であり、1ドル108円計算で、日本円で「約662億円」となっています。

Phathomは、武田薬品から契約一時金および持分、ならびに将来の売上に応じたロイヤルティおよびマイルストン支払いを対価として、米国、欧州、カナダでのボノプラザンの独占的開発・販売権を供与されています。

どのような経緯、戦略があり、武田薬品が自らボノプラザンを米欧加で開発せずに、別会社を設立して、そちらで開発するようにしたのかは不明です。

ただし、Phathomはボノプラザンの開発資金を集めるという理由もあり、今回NASDAQに上場したため、武田薬品がボノプラザンの開発を別会社にした理由の1つとして開発費の資金集めが考えられます。

他にもいくつか理由を予想できますが、予想の精度が高くないため、今回は述べません。

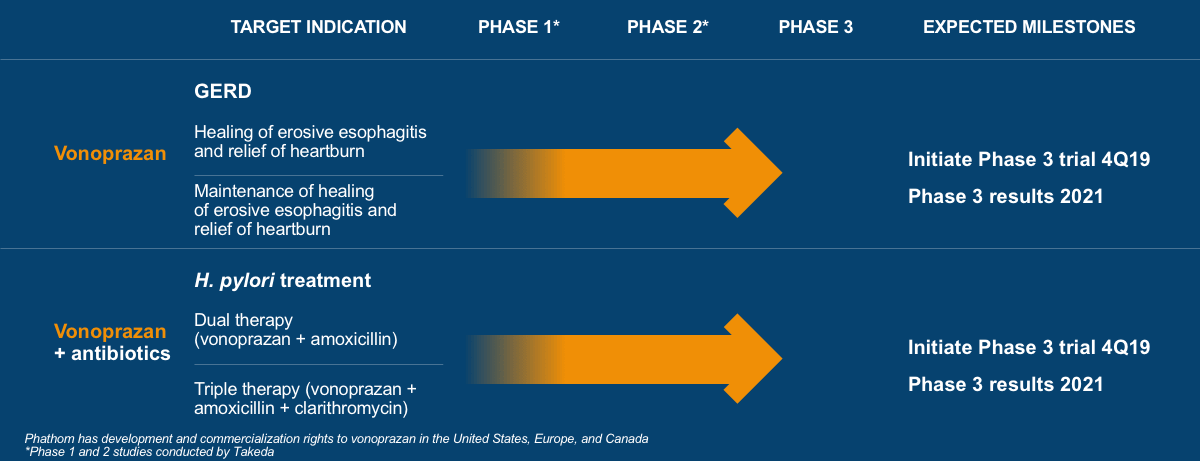

Phathomが2019年10月現在公開しているパイプラインはボノプラザンのみで、Phathomの公式サイトに下記の臨床試験予定の図を掲載しています。

適応症は、主に以下の2つに分けられています。

- GERDの治療として、びらん性食道炎と胸焼けの治療とその維持療法

- ヘリコバクター・ピロリ菌の除菌

臨床試験(治験)は、第3相試験が2019年の第4四半期から始まり、2021年に結果が出る予定です。

ボノプラザンの米欧加のみの権利で、また、その開発段階であり、上記の適応症のみで、Phathomは時価総額が700億円以上となりました。

最近の日本の株式市場のバイオ企業を見ていると、アルツハイマー治療薬やがん治療薬、再生医療の企業の株が人気で、そのようなバイオ企業の時価総額が高くなる傾向があります。

一方、GERDの治療薬となると、「胃薬でしょ」と一蹴され、あまり評価されません。

しかし、GERDの治療薬として、アストラゼネカが販売しているネキシウムは全世界で大きく売れており、企業への収益にも非常に貢献しています。

ボノプラザンなどのP-CABに対して、ネキシウムなどは既存のPPIと言われています。

P-CABは、その既存PPIに取って代わる、P-CABに世代交代すると一部で言われています。

もしもP-CABが既存PPIのシェアを奪うことができたら、年間何千億円にもなる売上になるため、Phathomは取引初日で米国市場で高評価されたと考えられます。

また、既にボノプラザンは日本で、2018年度で500億円以上売れており、2019年度第1四半期の売上を見ると、まだ売上が伸びて行きそうな気配があるため、その実績も考慮されていると思います。

ただし、日本のIPOでもよくあるように、上場して最初の方は株価が高くて、その後、株価が下がって行くパターンがあるため、ボノプラザンの臨床試験の結果が出る2021年までPhathomが今の時価総額を維持できるかは何とも言えません。

不思議なことに、日本大手製薬会社の武田薬品に繋がるこのPhathomの上場の話が、日本の大手メディアのニュースでは全然取り上げられていません。

日本の大手メディアは、再生医療などはやたらニュースに取り上げますが、ボノプラザンは「胃薬でしょ。地味~」という扱いなのでしょうか。

現在、日本ではP-CABはボノプラザンしか販売されていませんが、韓国では「テゴプラザン(tegoprazan、韓国販売名:K-CAB)」というP-CABが販売されています。

テゴプラザンは2019年3月に韓国で発売されたのですが、販売初年から韓国の市場規模からすると、すごい勢いで売れており、韓国の市場規模としては、既にブロックバスターと言われています。

そのテゴプラザンは、日本企業の「ラクオリア創薬」が保有しているものです。

ラクオリアが韓国企業の「CJヘルスケア」にテゴプラザンの韓国での開発・販売・製造の権利を渡し、CJヘルスケアがテゴプラザンを韓国で開発し、販売まで辿り着きました。

ちなみに、2019年10月現在、CJヘルスケアは「韓国コルマ」の子会社になっています。

CJヘルスケアは2019年10月現在、韓国・中国を含む東アジア(日本は除く)、東南アジア、ROW(Rest Of the World:中南米、ロシア、東欧および中東地域)において、テゴプラザンの開発・販売・製造の権利をラクオリアから供与されています。

また、2019年9月に、ラクオリアはCJヘルスケアに北米、欧州における権利を供与する予定(基本合意)を発表しました。

同時に、2020年12月期中に米国でのテゴプラザンの開発を再開する予定も発表しました。

ラクオリアは、CJヘルスケアによるテゴプラザンの開発・販売に対して、マイルストン支払いや売上に応じたロイヤルティを受け取ります。

ボノプラザンと同じ部類のP-CABであるテゴプラザンを保有しているラクオリアは、日本市場のJASDAQに上場しており、2019年10月25日の終値時点で時価総額が約275億円です。

Phathomはボノプラザンの米欧加の権利のみで時価総額700億円以上、ラクオリアはテゴプラザンもあり、他にも色々パイプラインがあるのに、Phathomの時価総額の1/2以下です。

この時価総額の差の理由の一部として以下が考えられます。

- 米国市場と日本市場の規模の差

- 日本の個人投資家・機関投資家のGERD治療薬への興味が薄い

- 日本でのP-CABの販売実績

- Phathomは2019年中に臨床試験の第3相試験を始める予定

- ビジネスモデルの違い

特に気になる点は、「ビジネスモデルの違い」であり、ラクオリアの現在のビジネスモデルは、化合物の開発の初期段階(遅くとも臨床試験の第1相試験終了後まで)で、その化合物の開発の権利を別の製薬会社に導出する形となっています。

「製薬」ではなく、「創薬」に重点を置いたビジネスです。

そのため、創出した化合物が薬として販売された後の売上収益は、基本的にロイヤリティとして売上の何%となり、薬の市場での売上が全て入るわけではありません。

一方、メリットとしては、膨大な薬開発費を投じなくて済み、また、製造費やマーケティングなどの費用も掛からずに、ロイヤリティ収益を得ることができます。

薬の開発は非常に困難であり、失敗が多いため、膨大な開発費を掛けて薬の開発をすることは相当なリスクとなります。

販売まで辿り着いたとしても、競合薬が出てきたり、マーケティングが上手くできないと、売上が伸びずに開発費を回収できないこともあり得ます。

Phathomは、製薬として、自身で最後までボノプラザンを開発・販売するため(販売時は他社と共同販売する可能性があります)、リスクは大きいですが、最終的なリターンの大きさを見込んで、時価総額が高くなっている可能性があります。

ただし、その場合は、ラクオリアも自社で米欧加で最後までテゴプラザンの開発をしますと発表したら、時価総額が上がらないとおかしいわけですが、なんとなくそのような発表をしたとしても、リスクが大きいと批判され、時価総額が上がる気がしないため、色々な理由でPhathomの時価総額は高くなっているのでしょう。

ここで、ラクオリアのテゴプラザンが期待できる点を以下に書きます。

■ NERD(非びらん性胃食道逆流症)の適応症の承認を韓国で得ている

GERDには、食道粘膜障害を有する「びらん性胃食道逆流症」と食道粘膜障害の認められない「非びらん性胃食道逆流症(NERD)」があり、日本では、GERD患者の60%がNERD患者と言われています(参考資料)。

テゴプラザンは、NERDの適応症の承認を韓国で得ています。

ボノプラザンは、日本でNERDの臨床試験を2回行い、2回とも承認申請に至る結果になりませんでした。

参考記事:タケキャブ(ボノプラザン)、NERD適応症の治験で承認申請を追求する結果を得られず

Phathomの公式サイトに掲載されている臨床試験予定にも2019年10月現在、NERDを適応症とした臨床試験はありません。

テゴプラザンが韓国以外の国でもNERDの適応症の承認を得ることができれば、大きな売上に結びつく可能性があります。

■ 複数の国の大手製薬会社とライセンス契約済み

ラクオリアがCJヘルスケアへライセンス供与した国において、CJヘルスケアが複数の国の大手製薬会社とサブライセンス契約しています。

2019年10月現在、以下の企業と契約しています。

【中国】

Luoxin Pharma

中国で消化器疾患治療薬売上高4位(年によって変動する可能性あり)

【ベトナム】

Vimedimex Medi-Pharma JSC

ベトナムで医薬品流通トップ企業、ベトナムPPI市場シェア1位(参考:IQVIA 2017年)

【中南米17か国(メキシコ、アルゼンチン含む、ブラジルは含まず)】

Laboratorios Carnot

メキシコで消化器疾患治療薬シェア1位(参考:IQVIA 2018年9月)

【インドネシア】

Kalbe Farma

東南アジア、インドネシア最大手製薬企業、インドネシアのPPI市場シェア1位(契約発表時の情報)

どこも消化器疾患治療薬、PPIのシェアで上位にいる企業にサブライセンスしています。

よくここまでの企業と契約にこぎつけたなと感心します。

これだけでもすごいのですが、現在のGERD治療薬の市場規模は、日米欧が大きいため、そこで大手製薬会社と開発・販売のライセンス契約できるかがとても重要です。

ちなみに、CJヘルスケア・韓国コルマは、韓国製薬会社の「鐘根堂」とコ・プロモーション契約して、韓国でテゴプラザンを鐘根堂と共同販促しています。

■ 現在販売されているP-CABの中で、テゴプラザンが優れている点が複数ある

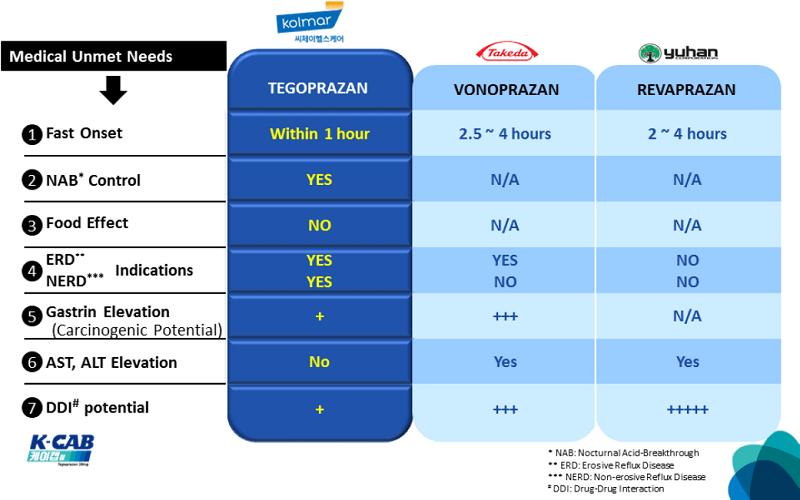

CJヘルスケア・韓国コルマのテゴプラザンの説明資料に、以下の2019年10月現在販売されているP-CABのテゴプラザン(TEGOPRAZAN)、ボノプラザン(VONOPRAZAN)、レバプラザン(REVAPRAZAN)の比較表が掲載されています。

ちなみに、レバプラザンは、酸抑制が従来のPPIよりも優れていないため、競合品として無視して良いと考えられます。

これによるとテゴプラザンがボノプラザンより優れている点がいくつかあります。

「N/A」と記載されている部分は、参考情報がないのでわからないといったものだと考えられます。

「① Fast Onset」では、テゴプラザンが服用後に1時間以内で薬効が発現することを表しています。

「⑤ Gastrin Elevation」は、ガストリン値の上昇についてですが、ガストリン値の上昇が、がんに繋がる(発がん性の)可能性について世の研究で述べられているため、比較されていると考えられます。

テゴプラザンはボノプラザンと比較し、ガストリン値が上昇しないと表したものですが、Web上の書き込みによると、武田薬品はボノプラザンのガストリン値の上昇について反論があるっぽいので、正しい比較かどうかわかりません。

「⑦ DDI potential」は、薬物相互作用についてで、こちらもテゴプラザンはボノプラザンと比較して、薬物相互作用が少なくて良いと述べたい比較ですが、こちらも武田薬品としては反論があるっぽいので、正しい比較かどうかわかりません。

以上、テゴプラザンに期待できる点でした。

今後、「Phathomの時価総額はどうなるのか」、「Phathom同様にP-CABを保有するラクオリアの時価総額はどうなるのか」、「P-CABは米欧で承認が得られる臨床試験結果が出るのか」、「米欧でP-CABが販売されたら、既存PPIのシェアを大きく奪うのか」、「テゴプラザンの世界展開はどうなるのか」、今後の展開を見守ります。

コメント